-

jinnian金年会官网

- ACD/Labs

- Certara

- Labware / Sparta Systems

- Materials Design

- OmniComm System

- OPENTEXT

- QIAGEN

- UL

-

jinnianhui金年会官网

- 热线:021-32504385

- 微博:jinnian金年会官方网站入口

- 邮件:hzdongrun

2024-11-21 08:58:09来源:jinnianhui金年会官网 作者:jinnian金年会官网

近年来,磁性材料行业总体需求稳步上涨,光储、风电、新能源汽车、机器人、工业自动化、无线充电等下游应用领域的飞速发展,给磁性材料行业带来发展契机。

整体来看,目前国产磁性材料多集中在中低端领域,但磁材的国际竞争力日渐提升,研发水平与发达国家差距持续缩小。伴随着我国经济转型升级,复苏预期向好,以及在“自主可控+国产替代”的政策助力下,磁性材料市场需求不断释放,行业有望步入高速发展期。

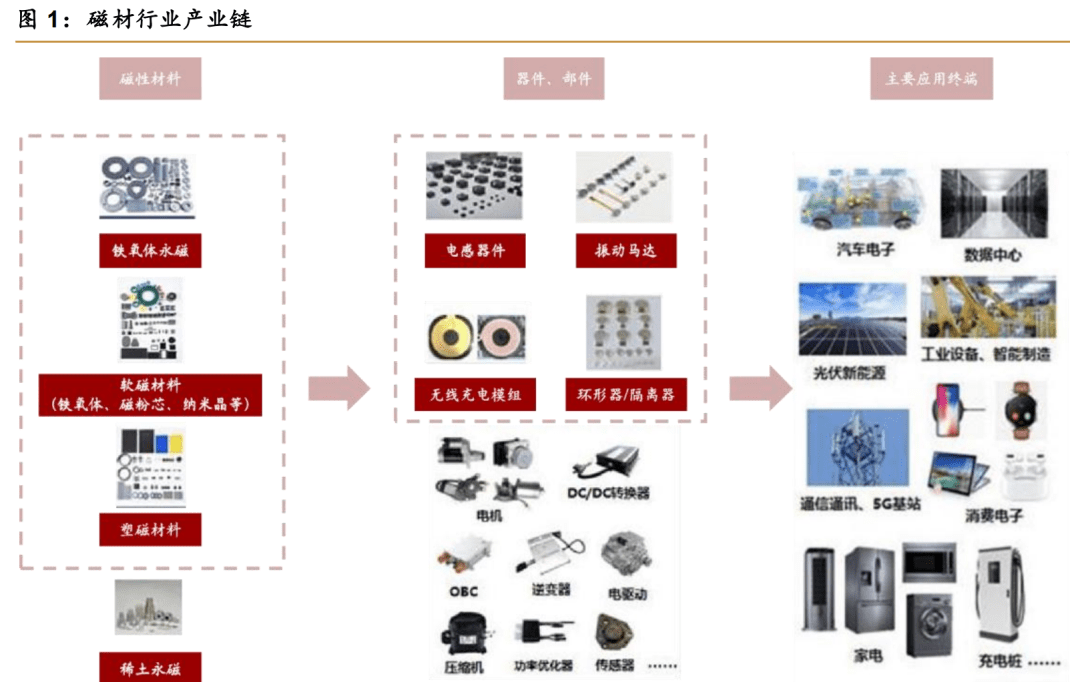

磁性材料是指过渡元素铁、钴、镍及其合金等能够直接或间接产生磁性的物质,是功能材料的一种,其多具有转换、传递、处理、存储信息、储能等功能。磁性材料应用领域广泛,涵盖汽车、消费电子、风电、能源、医疗、机械、军事等多个领域。

相较于发达国家,我国磁性材料行业起步较晚,21世纪以前,国外品牌一直占据我国磁性材料市场主要份额,进入21世纪后,随着技术不断进步,我国磁性材料国际竞争力有所提升,研发水平与发达国家差距持续缩小。但整体来看,国产磁性材料多集中在中低端领域。近年来,随着我国经济转型升级,磁性材料市场需求不断释放,我国也成为了全球最大和最具活力的市场。

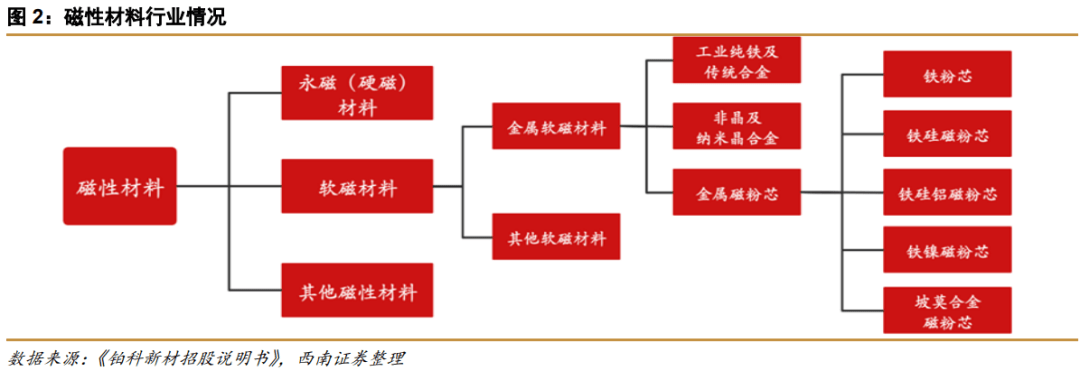

软磁材料是具有低矫顽力和高磁导率的磁性材料,易于磁化,也易于退磁。软磁材料矫顽力介于永磁材料以及铁氧体之间,且磁性可以消失。软磁材料具有饱和磁通密度高,磁导率高,磁滞回线呈狭长形、面积小,磁滞损耗小,剩磁及矫顽力小等特性,用于交流场合时要求涡流损耗及磁滞损耗小。与铁氧体软磁材料相比,金属软磁材料具有电阻率高、低磁导率、均匀微观气隙漏磁小、温度稳定性高、适合功率电感设计等特点。

软磁材料主要分为铁氧体、金属软磁材料以及其他软磁材料。铁氧体软磁行业由于发展时间长、技术相对稳定,市场竞争比较激烈。金属软磁行业目前处于高速发展期,且与铁氧体软磁相比,随着下游光伏逆变器、变频空调、新能源汽车及充电桩等领域持续发展,行业增长更加迅速。

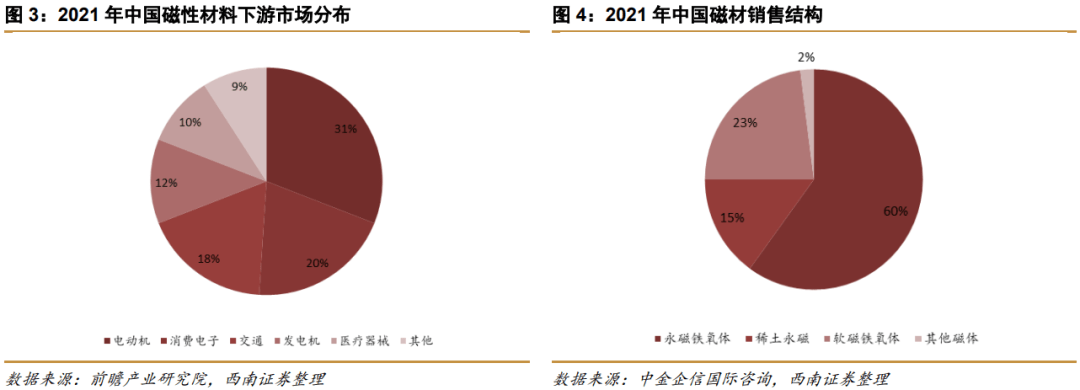

下游各市场发展带动磁材用量高涨。磁性材料应用广泛,包括电动机,发电机及交通与医疗机械及消费电子等。2021年,电动机与消费电子应用占比较大,分别为31%与20%,近年来,新材料、航天航空、海洋装备、高端装备、新能源汽车等行业发展,为磁性材料行业发展提供了广阔空间。磁材主要分为永磁铁氧体、稀土永磁、软磁铁氧体等,2021年永磁铁氧体占比为60%,是磁材最大的销售部分。公司主要产品为永磁铁氧体和软磁铁氧体。

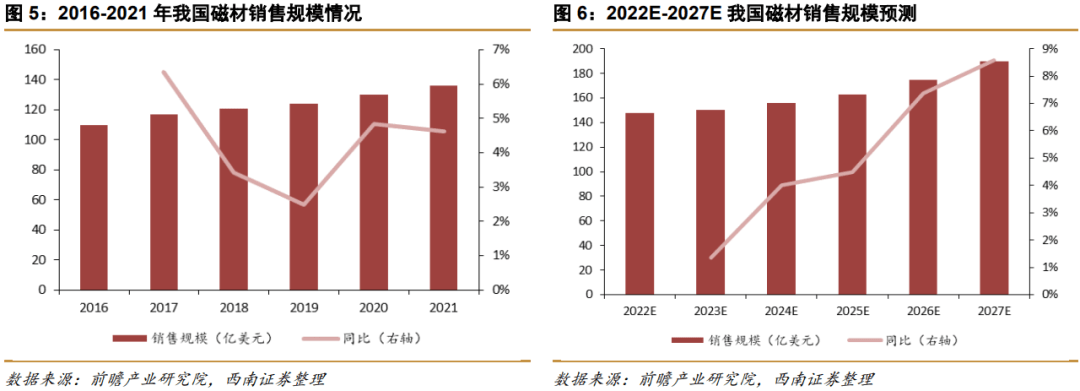

中国磁性材料市场稳定增长,预计2027年磁材消费规模达190亿美元。据前瞻产业研究院数据,2016-2021年,磁材销售规模不断增加,2021年销售规模达到136亿美元,同比增速达4.6%。近年来,磁性材料行业总体需求稳步上涨,风电、新能源汽车、机器人、工业自动化、无线充电等下游应用领域的飞速发展,给磁性材料行业带来发展契机。据前瞻产业院预测,2022-2027年中国磁材销售规模CAGR+5.1%,预计到2027年我国磁材销售规模将达到190亿美元。

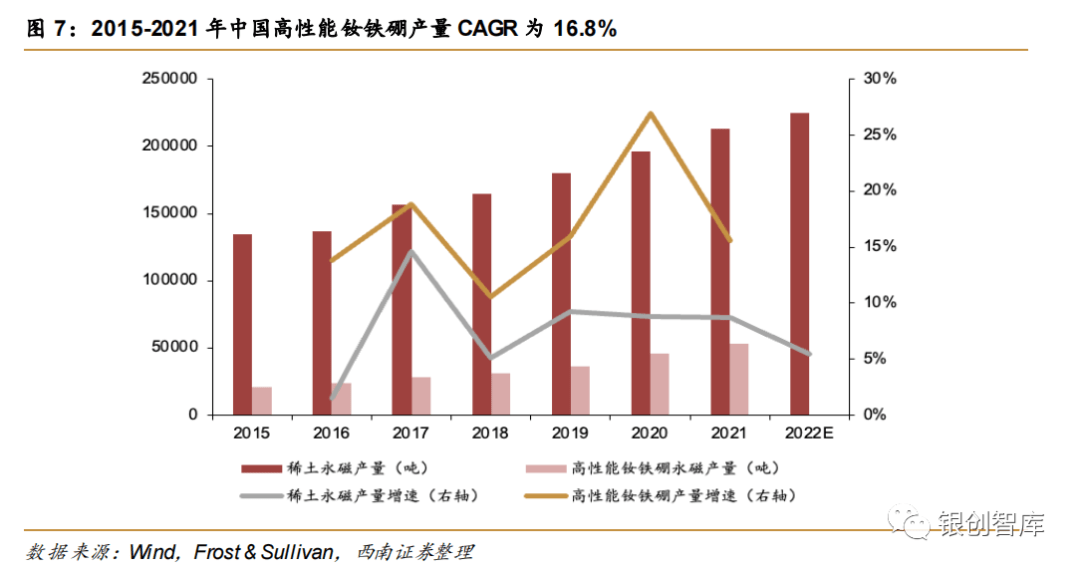

2013-2014年间,国内有8家永磁材料公司获得日立金属专利授权。2014年7月,日立金属拥有的钕铁硼成分专利均到期。2015-2021年国内高性能钕铁硼产量CAGR达到16.8%,远高于稀土永磁体总产量CAGR值7.9%,据共研网预测,2022年我国稀土永磁产量将达到22.5万吨。

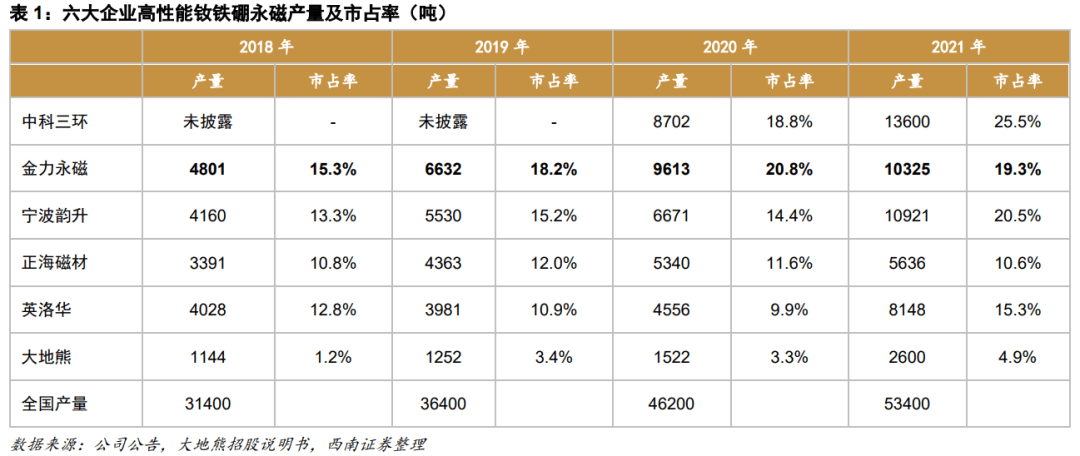

高技术壁垒构成行业护城河,生产高性能钕铁硼永磁材料的企业集中度较高。根据2021年我国高性能钕铁硼总产量5.3万吨计算,中科三环、金力永磁、正海磁材、宁波韵升、英洛华和大地熊六家合计市占率达到95.9%。由于高性能钕铁硼生产技术门槛较高,国内最早从事钕铁硼磁性材料研发和生产的企业中科三环,拥有先发优势,2021年中科三环在磁材行业中营收69.6亿元,钕铁硼永磁产量为17000吨,属于中国钕铁硼永磁行业中的龙头企业。

业内突破高性能钕铁硼技术限制后,叠加下游需求放量,多家企业进行扩产。根据 Frost&Sullivan,目前全球高性能钕铁硼产能大部分集中在国内,约占全球70%左右。2021年全国高性能钕铁硼产量达到5.3万吨,中科三环、金力永磁等6家合计生产高性能钕铁硼(磁钢成品)约5.1万吨,合计市占率95.9%。其中中科三环近几年大幅扩产且接近满产状态,2021年国内市场市占率达到了25.5%,国内排名第一。

稀土永磁体按工艺划分为烧结、粘结钕铁硼,其中烧结钕铁硼按性能划分为高性能钕铁硼、普通性能钕铁硼材料,两者除了在消费电子应用上有部分重合,在应用领域完全分割。

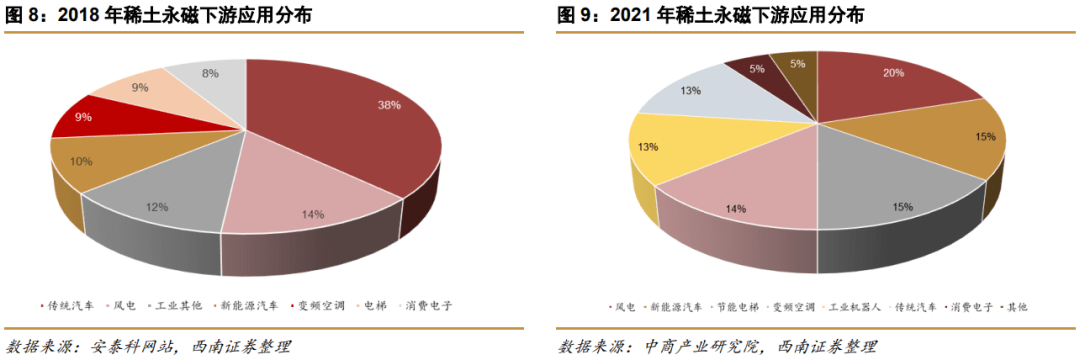

下游持续景气,稀土永磁体需求快速增加。稀土永磁可将化石燃料向可再生能源转变,据Frost & Sullivan,与传统电动机相比,稀土永磁材料可节省高达15%-20%的能源。根据中商产业研究院,2021年全球稀土永磁下游需求中,风电、新能源汽车分别占比20%、15%,对比2018年两者分别占比14%、10%,均有不同程度上升。

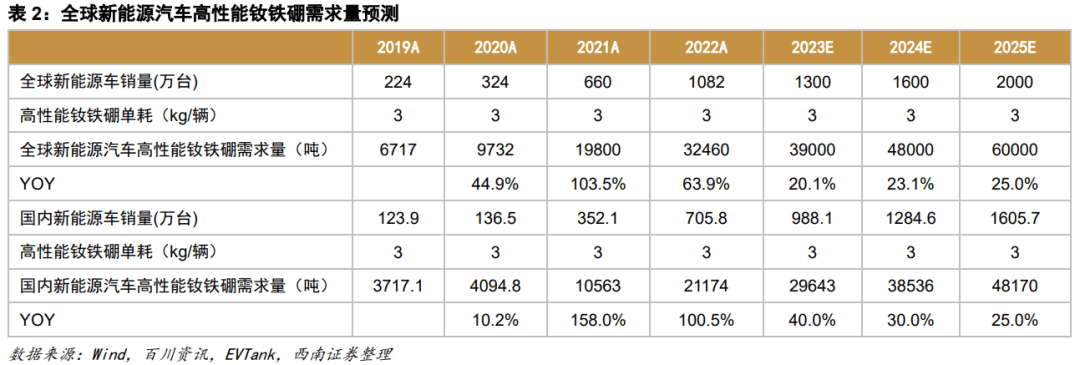

新能源车是下游核心增量市场,将成为拉动高性能钕铁硼消费量增加的主要动力。据产业信息,每台驱动电机需要使用2.5-3.5Kg高性能钕铁硼,考虑到部分电动汽车采用双电机,我们假设每辆新能源车平均消耗3 kg高性能钕铁硼,测算得到2022-2025年全球新能源车高性能钕铁硼磁材用量CAGR将达到31.9%,国内新能源车高性能钕铁硼用量CAGR为46.1%。

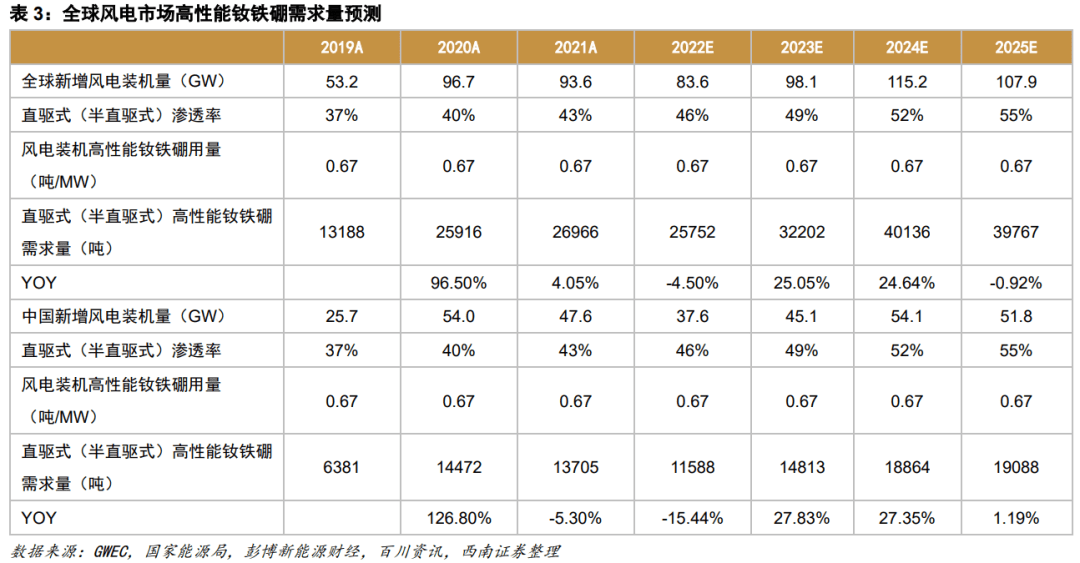

风电仍将是高性能钕铁硼磁材消费的主要市场。随着世界各国碳中和目标的提出,清洁能源越来越被重视。直驱永磁和半直驱永磁电机因其安装简单、运营成本低、功率高等优点逐渐成为市场主流,驱动高性能钕铁硼需求的增长。根据产业信息网数据,平均1MW风电装机需要0.67吨高性能钕铁硼,我们假设上述市场直驱(半直驱)式风电机渗透率均逐步提高至55%。我们测算,2025年全球直驱式(半直驱式)高性能钕铁硼需求量为39767吨,2022-2025年全球风电高性能钕铁硼CAGR为10.2%。2025年国内直驱式(半直驱式)高性能钕铁硼需求量为19088吨,2022-2025年国内风电高性能钕铁硼CAGR为8.6%。

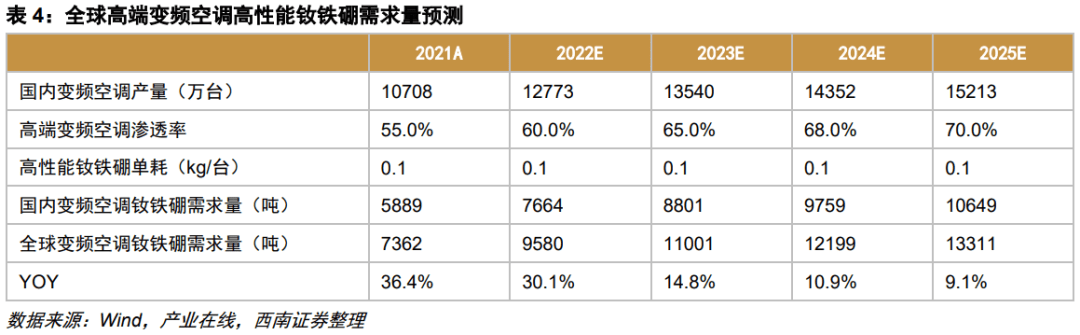

根据产业在线网数据,单台高端变频空调高性能钕铁硼用量约为0.1kg,2025年高端变频空调渗透率将达到70%,国内空调产量占比全球约80%份额。我们假设2022-2025年高端变频空调渗透率稳步提升,高性能钕铁硼用量保持0.1kg/台,国内空调产量全球占比保持80%。据此测算,我们预计2023年全球高性能钕铁硼需求量将超过万吨,2022-2025年高端变频空调高性能钕铁硼需求量CAGR为16%。

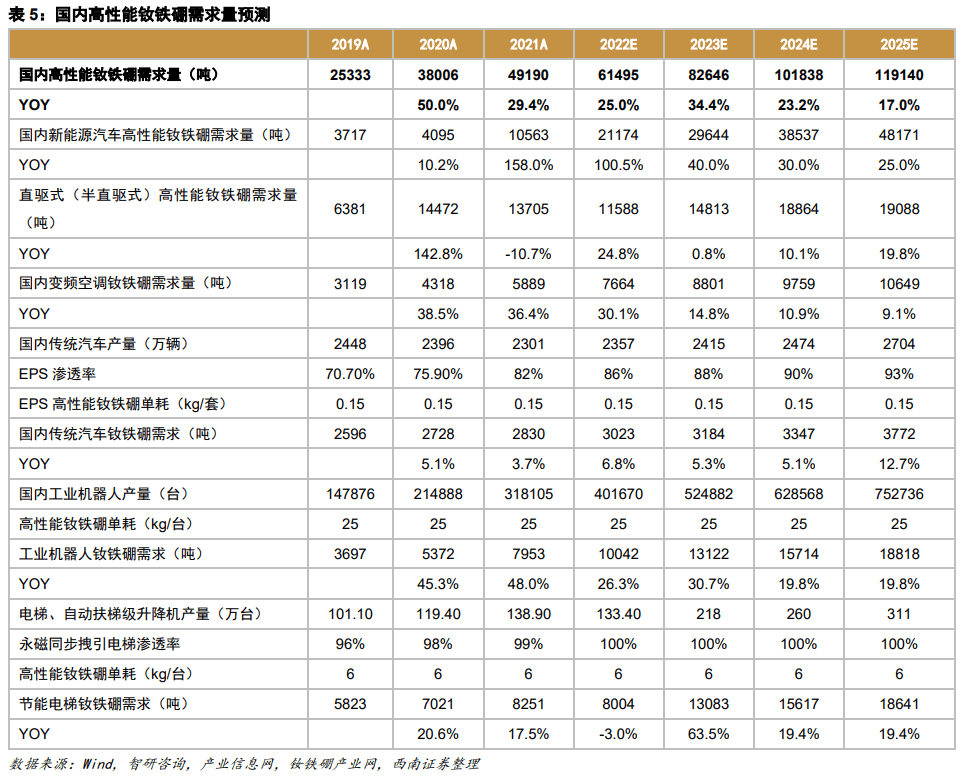

我们测算得到,国内2022-2025年高性能钕铁硼下游总需求CAGR为24.8%。国内其余下游市场对高性能钕铁硼需求量也均保持正速增长。据智研咨询数据,传统汽车EPS系统高性能钕铁硼用量0.15kg/套,2021年EPS渗透率为82%(按2021年国内EPS系统销量1784万套计算),对照海外90%以上的EPS渗透率仍有提升空间,测算2023-2025年国内传统汽车钕铁硼用量CAGR为8.9%。据产业信息网,一台工业机器人约消耗25kg高性能钕铁硼,测算2023-2025年工业机器人高性能钕铁硼用量CAGR为19.8%。据钕铁硼产业网数据,一台永磁同步拽引机约消耗6kg高性能钕铁硼,测算2023-2025年节能电梯高性能钕铁硼用量CAGR为19.4%。

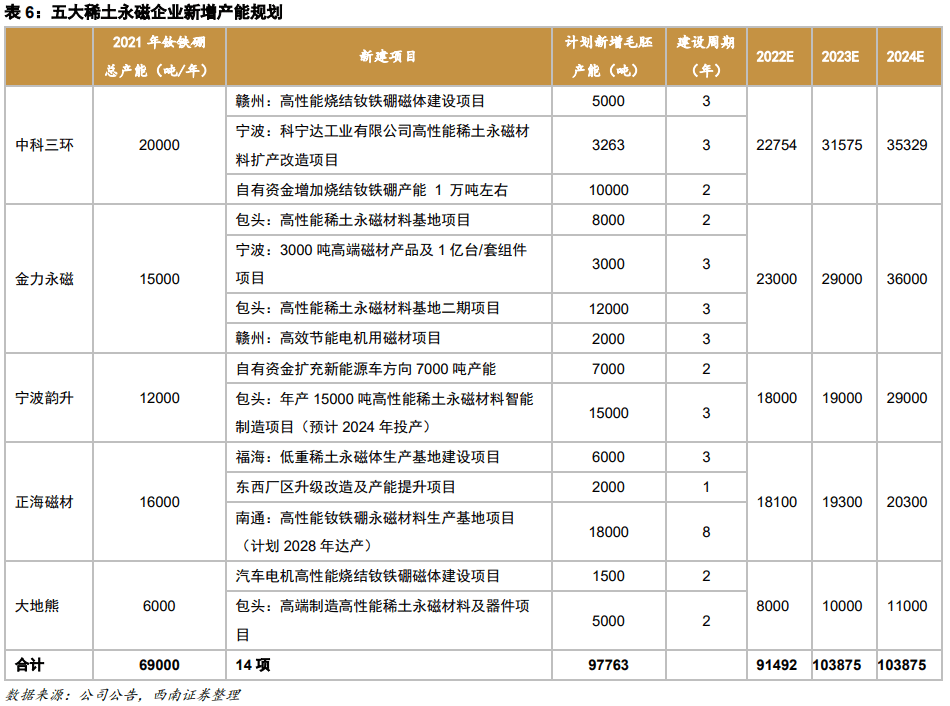

行业内计划新增产能规模再上台阶,龙头企业头部优势预期增强。据不完全统计,目前5家稀土永磁公司共计14项新投项目正在推进,合计计划产能接近10万吨。假设所有项目按计划达产,2022年国内将有两家企业钕铁硼产能超过2万吨/年。预估金力永磁钕铁硼产能将在2022年赶超中科三环,并在2025年达到40000吨/年。

另外,从下游看,有多项新建项目明确专注“新能源汽车”应用领域磁材。新能源“赛道”以其高速增长率,吸引了多家企业着重扩张配套磁钢产能。

永磁铁氧体又称为硬磁铁氧体,是一种新型非金属磁性材料。永磁铁氧体上游主要为钢铁厂、铁红料与预烧料,下游主要产品有罩极电机、同步电机、冷却阀门执行器与交流鼓风机等,主要应用于汽车、家电等行业。

永磁铁氧体性价比高,应用最为广泛。稀土磁体和铁氧体磁体都是永磁体的类型,它们都是由一种材料构成的,这种材料一旦带有磁荷,除非受到损伤,否则会保持多年的磁性。然而,并非所有的永磁体都是一样的。永磁铁氧体只需外部提供一次充磁能量,就能产生稳定的磁场,从而向外部持续提供磁能。此外,永磁铁氧体材料仅在离子取代过程中掺入少量的Co、Ni以及昂贵的稀土元。