-

jinnian金年会官网

- ACD/Labs

- Certara

- Labware / Sparta Systems

- Materials Design

- OmniComm System

- OPENTEXT

- QIAGEN

- UL

-

jinnianhui金年会官网

- 热线:021-32504385

- 微博:jinnian金年会官方网站入口

- 邮件:hzdongrun

2024-04-07 04:53:15 来源:jinnianhui金年会官网 作者:jinnian金年会官网

本文讨论了通缩和通胀的概念,指出现代央行制度下,一国经济很难出现符合定义的通缩现象。文章还解释了M2的统计口径差异,指出中美的M2口径不具备可比性。作者表示,经济学家对经济的研究对象过于庞大复杂,无法凭借个人或小团队的力量对经济进行高频、全面的数据监测,而且经济数据之间的标准化程度和可比性也较低。文章还批评了财经中对M2规模的炒作,认为其论证不具有合理性。最后,作者提醒经济学家应该更关注中国经济的特殊性质,以及现实因素对模型解释力和预测力的影响。

要说去年财经圈最火最持久的话题,莫过于“通缩”二字,向上游可以表达企业不愿投资的“丧失信心”、“对环境失望”,向下游试图激起消费者收入和资产增值预期受损的情绪。但因为现代央行制度下,一国经济很难出现符合定义的通缩现象,他们还猛炒辜朝明资产负债表衰退理论的冷饭,对此我们已经写过文章批判过里面的原理谬误(《资产负债表衰退:哭闹者的药方,沉默者的毒药》)。

到了今年,财经圈的口风一转,开始集体炒作“中国M2规模突破300万亿历史新高”,“M2全球第一还笑别的国家通胀?”既试图给敬爱的美国经济解围,又能团建论证“中国经济药丸”。虽然他们的话术存在太多事实错误,还与之前哭丧中国资产价格下跌、CPI低迷的说辞自相矛盾,但不妨碍他们自我陶醉,想象“带着镣铐码字”的颅内SM快感。

这早不是财经第一次炒作所谓天量M2,而“房地产是超发M2的蓄水池”这种颠倒因果的说法也由来已久,这一次炒作天量M2,财经不再掩饰地要求把资本市场作为新的“蓄水池”,以绝大多数为代价抬升某些人乘坐的资产价格轿子。

经济学自诩人文社科里的物理学,认为通过数学公式的构建和统计模型的应用,可以实现“科学的、客观的”社会经济分析。即便不谈经济学在模型理论预言的实践验证方面的低能,光是基本数据的定义和获取这一自然科学的基本功,经济学就完全达不到。

在近代物理发展起来后,很快确定了7个基本物理量以及他们的精确单位定义。比如我们日常中习以为常的长度单位米,就有一个高大上的定义:“光在线秒时间间隔内所行进路径的长度”,这一定义本身也是多次修正后的结果,力求稳定与严谨。

因此,如果一个工件的质量标准是1米,那么无论中国人还是美国人,物理学家还是普通工人,今天的人还是10年后的人,只要有一把精准度足够的尺子,都能准确且一致地判断摆在面前的工件长度,以及它与标准要求的偏差有多大。

但经济学完全不同,作为人类自身构建的社会活动体系,各时代、各国的经济活动安排基础不同,其上层的运行逻辑必不可能相同,呈现在各类指标上的评价标准自然也不能刻舟求剑。

经济学家、尤其是宏观经济学家面对的研究对象过于庞大复杂,不可能凭借自身或小团队的力量对经济进行高频、全面的数据监测,必须依赖国家机器进行调查统计,而统计部门下定义、取口径和做估算的种种方法,又在很大程度上降低了经济数据之间的标准化程度和可比性。

所以,当经济学家/财经媒体摆出一堆数据,也未必保证其论证具有合理性,正如我们在此前很多文章讲过的,经济学的很多猫腻都隐藏在定义当中。以往反驳一些财经肉喇叭还需要科普一些经济运行原理,但这波对M2规模的哭丧反驳起来甚至不需要盘逻辑,只要讲清定义和一些事实便可。

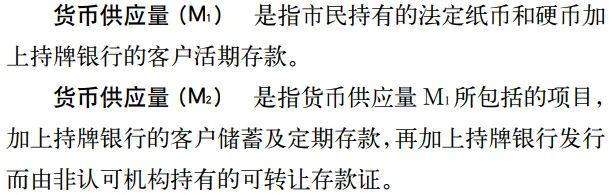

虽然M2等货币政策概念都是主流经济学金融学理论的舶来品,中美统计货币流通规模的口径却不完全相同。下图是国家统计局给出的M2统计口径定义,通俗翻译一下就是:中国M2=流动中现金+个人存款总额+单位活期存款+单位定期存款+其他存款。

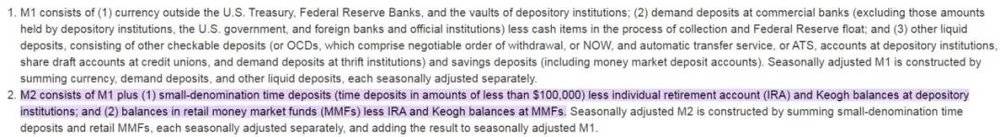

下面第二张图是美联储统计M2的定义,一如既往地有判例法国家定义的美。简要总结一下就是:美国M2=流通中现金+活期存款+零售货币基金(可以理解为银行理财)+10万美元以下的小额定期存款-个人养老金计划存款-一些机构的存款。

明显可以看出,美国M2相比中国M2,不仅排除了大额定期存款,还有几个大大的减号:美国政府、存款机构和外国银行与外国官方组织的存款,以及个人养老计划的存款部分。所以美国的M2口径远远窄于我国,不具备任何可比性,直接比较中美M2数据、或者声称我国M2规模全世界第一的人言论坏不坏另说,一定不具备基本的经济素养,乃至先查证一下再开口的基本科学精神。

假如我们按照中国的M2宽口径,补齐美国M2未统计的各项指标,两者之间可不可以进行比较呢?很遗憾也不能。这涉及信用货币时代的一个基本经济知识:货币既不是贵金属或纸钞代表的实际量,也不与社会财富总量完全挂钩,而是靠信用扩张“借”出来的。

举一个极简的模型,假设某经济体只有三个人:工人、农民和放贷人。现在工人手中有标价100万的化肥,农民和放贷人手中什么都没有。农民想要买化肥种粮但没有现金,于是找到放贷人借,放贷人在一张纸上画了些符号声称这就是100万,于是货币被创造了出来。

农民用这张纸交换化肥,工人把这张纸寄存在放贷人那里,现在放贷人也欠工人100万。后来农民种出了价值100万的粮食从工人手中换回那张纸,再还给放贷人,现在谁也不欠谁的钱,经济体中的货币就被“消灭了”,所以信用货币的产生与存在依赖于信用关系。

复杂的现代金融体系下,放贷人不仅可以是商业银行,也可以是股票投资者、债券购买者、央行等等。无论中美,M2统计只覆盖银行资产负债表变动产生的信用扩张,如果信用行为发生在非银行实体之间,M2就不能捕捉到此类信用扩张的速度和规模了。只盯着M2大谈放水话题,本质上对信用经济的基本概念一无所知。

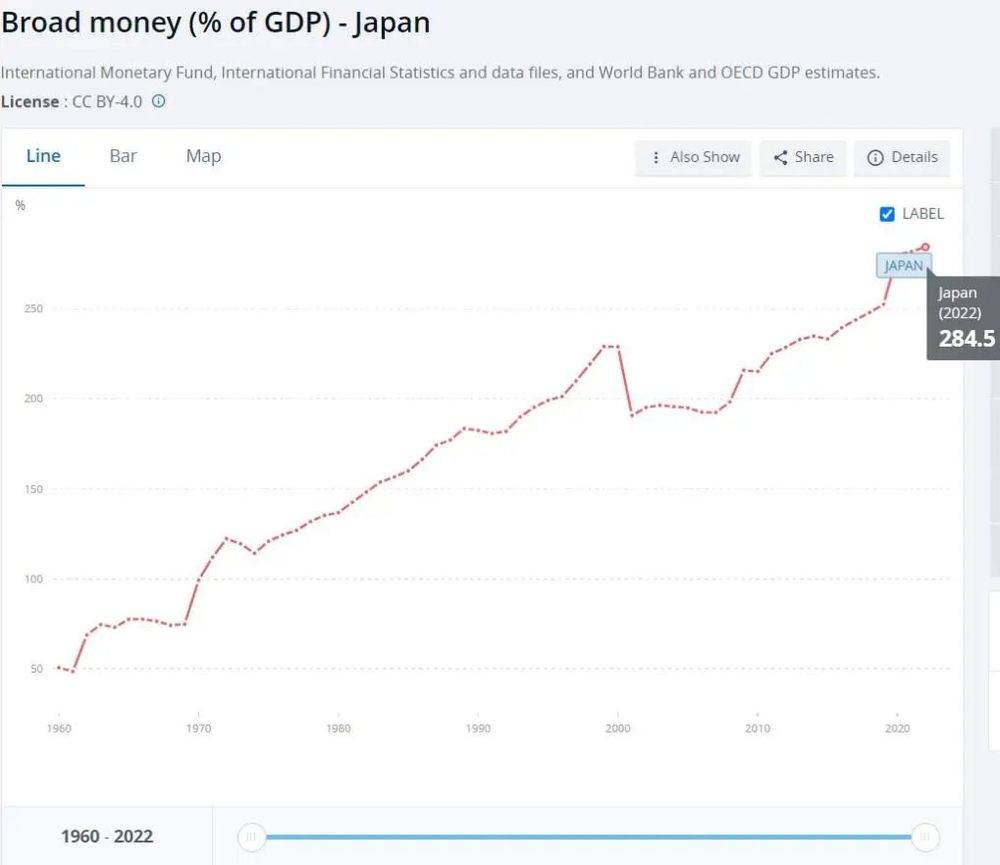

中国经济的信用行为非常依赖银行。中国人出了名的爱存钱,大量居民存款没有脱离M2的统计范畴进入更高风险的资本市场,而居民和企业的融资也主要为银行,大多数信用扩张都经由银行资产负债表的变动被M2数据记录下来。其他依赖间接融资的经济体M2规模也非常高,比如日本M2/GDP达到了285%,而且现在正处于通胀高烧,怎么就没有财经大V去给日本哭丧呢?

中国的信用扩张表现为“钱”,那么美国的信用扩张则表现为“券”。美国融资行为大多不发生在银行体系,企业到一级市场发行股票和债券、居民在二级市场投机虽然扩张了信用、加高了杠杆,但M2数据没有增加。于是在财经神棍的眼中,这50万亿美元的虚空财富增值,怎么能算放水呢?

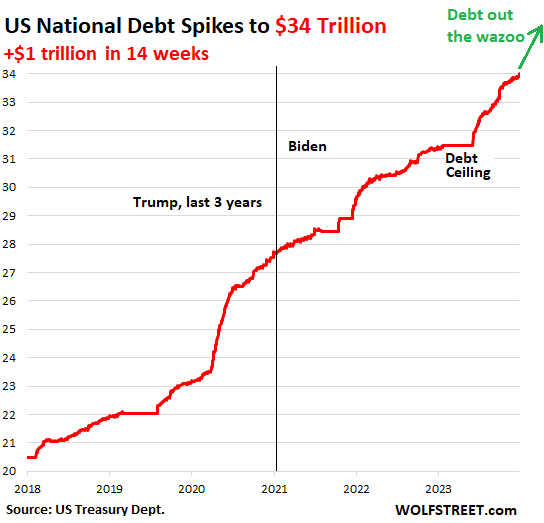

赤字货币化更是骚操作:美联储直接买下财政部发行的国债券,并在负债端生成美国政府的存款。上面的伏笔回收了:美国政府存款不计入美国M2口径,怪不得财经神棍才拼命不让我们看34万亿美元的国债,美国爸爸自己不忍直视巧妙遮盖的,当然不许外人揭短嘲笑。

笔者也不介意向神棍们传授一些“洗白”的复杂思维:虽然美国的各类信用形式规模加总占GDP比重远高于中国,仅凭此比较、嘲笑美国浮肿的信用体系也是武断的。我们反复说明,美元霸权允许美国凭藉国内信用扩张白嫖其他国家生产的物质财富,只要愿意接受美元的国家能够持续扩大商品输美力度,就能支撑美国的信用风险。

可惜近两年这套话术不太好用了,美国放水的势头太凶猛,哪怕20年前飞速扩张的中国工业在今天复现也接不住如此疯狂的债务扩张。何况美国还在自己挖空金融大厦下的沙子,持续打压中国对美出口,越南墨西哥却辜负了美国顶班接棒、继续为美国人的美好生活添砖加瓦的期待。

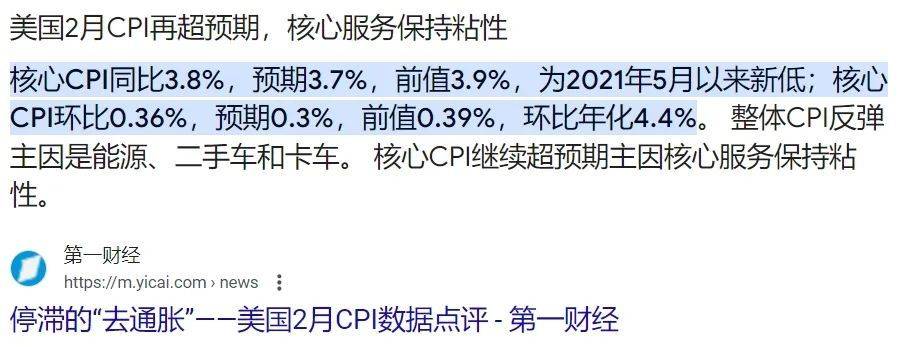

美国M2“风平浪静”,通胀却粘在了4%左右,不耽误美联储准备降息放水;中国M2突破300万亿元大关,通胀不温不火,不妨碍神棍哭丧“货币超发”。

至少在笔者上网冲浪的10多年里,“房地产蓄水池论”就一直非常流行。这一理论认为:房地产价格的上涨吸纳了普通人手中的货币,才没有让超发的M2进入消费品市场、维持了长期的温和通胀。

还是那句评语:对信用货币体系缺乏最基本的了解。他们还以为国家有台巨大的印钞机,老百姓拿着印好的钞票去买房,就像往许愿池里投硬币一样。实际上,先有买房再有M2货币,有资质的购房人向银行提出需求后,银行“创造”出M2实现购房人和卖房人的交易,也因如此,每轮楼市调控的核心都是收放信贷创造的门槛。

过去20年中,M2、房价和居民的同步增长,本质上是快速工业化城镇化带来的巨量住房需求、城市公共服务需求,以及伴生的房产投机需求,共同要求银行体系创造更多货币支持庞大的房地产信用交易。而同期我国相对健康的通胀水平是因为工业化不断扩大供给规模,既支撑了信用体系扩张,也成为房地产杠杆的压舱石。

从信用货币原理出发反驳蓄水池论的声音始终存在,但蓄水池论这一之所以能大行其道、经久不衰,根本原因在于它代表着所谓“中产阶级”坐享资产增值红利的诉求。

我国高速发展的时代红利既造就了出口代工、基建承包和金融互联网等几代资产阶级新贵,也通过房产增值产生了一大批城市中产。后者不掌握生产资料,主要依靠房地产的金融属性分享后进城者与公共服务提供者的劳动成果,收获了远超个人能力与贡献的回报,也养成了他们依赖资产升值而非劳动扩充财富的惰性。

所以他们相信并希望永远实现蓄水池论的图景:只要经济造出更多的活水(货币),就得流入自己所有的池子里,享受水涨船高的快乐。2020年也是M2增长的一个高峰,为什么彼时他们没跑出来哭丧?因为那时深房理们还没被处理。现在房地产蓄水池永永上涨的美梦被打破,他们正迫不及待地寻找下一个“蓄水池”,续接不劳而获的资产红利大梦。

除了领任务天天唱衰中国经济的一。